Berkshire Hathaway Warrena Buffetta radykalnie zmniejszył liczbę nowych inwestycji w drugim kwartale. Prędkość blistra Wcześniej w tym roku wyprzedaż na amerykańskiej giełdzie spowodowała, że grupa ubezpieczeniowa-to-kolejowa straciła 43,8 mld USD.

Berkshire poinformował w sobotę, że załamanie na światowych rynkach finansowych mocno zaważyło na portfelu akcji, który spadł do 328 mld USD z 391 mld USD na koniec marca. Strata na rezerwacjach w wysokości 53 miliardów dolarów w ciągu trzech miesięcy poprzedzających czerwiec była więcej niż pozytywnym kwartałem dla jego firm, co zwiększyło ich zyski.

Nowe zakupy akcji spadły do około 6,2 mld USD w kwartale, zgodnie z informacjami złożonymi przez firmę w amerykańskich organach nadzoru papierów wartościowych. wydał 51,1 miliarda dolarów Zaskoczyło to udziałowców Berkshire — między styczniem a marcem. Berkshire sprzedał 2,3 miliarda dolarów akcji w ostatnim trzymiesięcznym okresie.

Berkshire wydał 1 miliard dolarów na odkupienie własnych akcji w czerwcu, co jest taktyką powszechnie stosowaną przez Buffetta i jego zespół inwestycyjny, gdy znajdują mniej atrakcyjne cele na rynku.

91-letni inwestor zasygnalizował na dorocznym spotkaniu firmy w Omaha w kwietniu, że skup wielomiliardowych akcji będzie zwalniał w miarę upływu roku, mówiąc, że atmosfera w centrali firmy stała się zbyt „ospała”.

Inwestorzy otrzymają szczegółowe informacje na temat tego, jak radził sobie portfel akcji Berkshire pod koniec tego miesiąca, kiedy firma i inni zarządzający dużymi pieniędzmi ujawnią swoje inwestycje organom regulacyjnym. W ostatnich miesiącach firma zwiększyła swoje udziały w energetycznym potentata Occidental Petroleum, wynika z odrębnych dokumentów.

Ogromne zasoby gotówkowe i skarbowe Berkshire niewiele się zmieniły od końca marca, spadając o mniej niż 1 mld USD do 105,4 mld USD.

Podczas gdy zysk netto spadł do straty 43,8 miliarda dolarów z zysku w wysokości 5,5 miliarda dolarów na początku roku, zysk operacyjny z wyłączeniem wahań poziomu akcji Berkshire wzrósł o 39 procent do 9,3 miliarda dolarów. Obejmuje to zyski związane z walutami w wysokości 1,1 mld USD w długu innym niż dolarowy.

Berkshire musi uwzględniać zmiany wartości swojego portfela akcji i instrumentów pochodnych jako część swoich zysków co kwartał, zasada rachunkowości, o której ostrzegał Buffett, może sprawić, że wyniki firmy będą „bardzo mylące” i niestabilne.

Na akcję klasy A przypadała strata w wysokości 29.754 USD. Kontrastuje to z zyskiem na akcję w wysokości 18 488 USD, zgłoszonym przez firmę rok temu.

Wyniki Berkshire są analizowane przez analityków i inwestorów pod kątem oznak kondycji szeroko rozumianej gospodarki USA, ponieważ jej przedsiębiorstwa podkopują wiele z przemysłowego i finansowego serca kraju.

Presja inflacyjna nadal gryzła, chociaż kilka jej działów było w stanie przenieść wyższe ceny na klientów. BNSF Railroad, określany przez Buffetta jako jeden z „czterech gigantów” w Berkshires, odnotował 15-procentowy wzrost przychodów, ponieważ dopłaty paliwowe naliczane klientom zrównoważyły spadek wielkości floty. Koszty paliwa dla BNSF, które ma ponad 32 500 mil torów kolejowych w 28 stanach, wzrosły rok do roku o ponad 80 procent.

Jednostka ubezpieczeniowa Geico odnotowała stratę ubezpieczeniową przed opodatkowaniem w wysokości 487 mln USD w trzecim kwartale ubiegłego roku. Segment obwiniał wyższe ceny na nowe samochody i części samochodowe za wyższe straty.

W kwietniu Buffett powiedział, że firma patrzy bezpośrednio na skutki inflacji, która, jak ostrzegał, „oszukuje prawie wszystkich”.

Przedsiębiorstwa mieszkaniowe Berkshire, w tym modułowa jednostka mieszkaniowa Clayton Homes i sprzedawca mebli do domu Nebraska Furniture Mart, zaoferowały wskazówki, jak konsumenci zareagują na wyższe ceny i wyższe oprocentowanie kredytów hipotecznych. Sprzedaż mebli była stosunkowo płaska, a wyższe ceny rekompensowały mniejsze zamówienia.

Rynek mieszkaniowy wykazał jednak oznaki siły, a sprzedaż nowych domów Claytona wzrosła o 9,8 procent w pierwszej połowie roku. Przychody dywizji wzrosły o 28 procent do 3,4 miliarda dolarów w drugim kwartale niż rok wcześniej.

„Wzrost oprocentowania kredytów hipotecznych może zmniejszyć popyt na budowę nowych domów, co niekorzystnie wpłynie na naszą działalność” – ostrzegł Berkshire. „Nadal odczuwamy negatywny wpływ ciągłych zakłóceń łańcucha dostaw i znacznego wzrostu kosztów wielu surowców i innych nakładów, w tym energii, frachtu i pracy”.

Berkshire zauważył potencjalny konflikt podniesiony na dorocznym spotkaniu firmy na początku tego roku. W czerwcu wiceprezes Berkshire Greg Abel, namaszczony następca Buffetta, wydał 870 milionów dolarów na zakup udziałów, które posiadał bezpośrednio w dziale energetycznym.

Abel dołączył do firmy, gdy Berkshire kupił MidAmerican Energy w 2000 r. i zachował część swojej fortuny w tym biznesie zamiast udziałów w spółce macierzystej Berkshire.

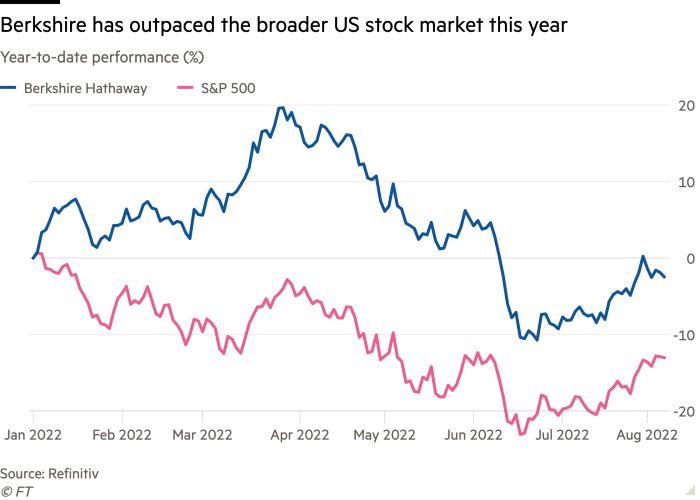

Akcje klasy A Berkshire Hathaway spadły w tym roku o około 2 procent.

„Introwertyk. Amatorski miłośnik Twittera. Specjalista od internetu. Nieuleczalny miłośnik jedzenia”.