Zbliżający się cykl zacieśniania przez Fed tonie w obliczu wciąż brutalnie ujemnych „realnych” rentowności, gdy siła nabywcza obligacji zostaje pochłonięta przez inflację.

Za pomocą Wilk Richter dla ULICA WILKA.

Fajerwerki na obligacjach rozświetliły niebo w piątek, po opublikowaniu raportu o zatrudnieniu, który rozwiał gorące nadzieje na rynku obligacji, że kiepska liczba zatrudnienia spowoduje, że Fed wycofa się z tanga podwyżek stóp, zanim jeszcze się zacznie. W ciągu ostatnich kilku dni pojawiły się raporty, które wyjaśniały, dlaczego liczba miejsc pracy może być od ponurego do bardzo ujemnego. Ale liczby były znacznie lepsze niż oczekiwano – były całkiem dobre z różnych powodów – i natychmiast wzrosła stopa zwrotu i oprocentowanie kredytów hipotecznych.

Rentowność dwuletnich obligacji skarbowych wzrosła o 13 pkt bazowych zwrotnica do 1,32%, największy jednodniowy skok od czasu zamieszania 10 marca 2020 r. i najwyższy od 21 lutego 2020 r.:

Rentowność roczna wzrosła o 11 punktów bazowych do 0,89%. To wzrost z prawie -0% we wrześniu ubiegłego roku. W ciągu tych pięciu miesięcy świat się zmienił.

Rentowność jednoroczna i dwuletnia są szczególnie wrażliwe na perspektywy rynkowe dotyczące zmian polityki pieniężnej przez Fed – a mianowicie podwyżki stóp, których się obawiano w tym i przyszłym roku, ponieważ inflacja CPI osiągnęła 7,0%.

Pomimo tych skoków rentowności pozostają one śmiesznie niskie i głęboko ujemne w kategoriach „realnych”: minus inflacja CPI, roczna rentowność nadal wynosi -6,1%; a dwuletnia wydajność wynosi -5,7%.

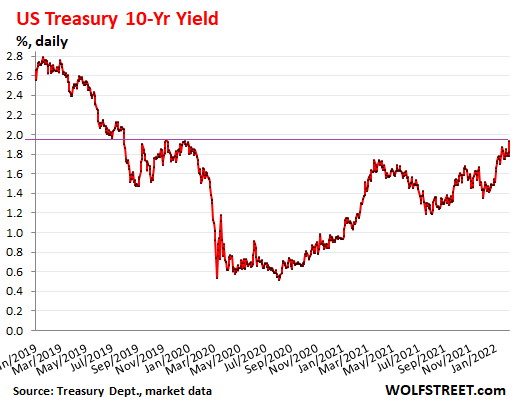

Rentowność 10-letnich obligacji skarbowych wzrosła o 11 punktów bazowych do 1,93%, najwyższego od 23 grudnia 2019 r.

Trudny dzień na rynku obligacji: Wzrost rentowności obligacji oznacza spadek cen obligacji. A w piątek na rynku obligacji było ciężko. Poniżej przedstawiamy, jak zrobiły to dwa ETF-y z obligacji skarbowych. Są uważane za konserwatywne inwestycje skoncentrowane na skarbowych papierach wartościowych i przynoszą jedynie niewielkie zyski.

Cena ETF-u iShares 7-10-letnich obligacji skarbowych [IEF]który śledzi obligacje skarbowe o pozostałych terminach zapadalności od 7 do 10 lat, spadł w piątek o 0,8% i o około 9% w porównaniu z przedziałem z kwietnia-września 2020 roku. dawać.

Cena ETF-u iShares 20+ Year Treasury Bond [TLT], który śledzi obligacje skarbowe z pozostałymi terminami zapadalności co najmniej 20 lat, spadł w piątek o 2,1% i o około 18% od szczytu z lipca 2020 r. Obecnie rentowność wynosi 1,6% rocznie. Kilka godzin w piątek spaliło znacznie ponad roczny plon.

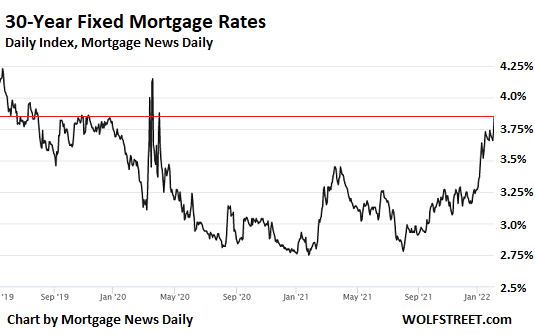

Oprocentowanie kredytów hipotecznych skoczyło w piątek, zbliżając się do 4%przy 30-letniej stałej stopie kredytu hipotecznej sięgającej średnio 3,85%, według indeksu dziennego o Codzienne wiadomości hipoteczne. Jest to najwyższy kurs od końca 2019 r. – z wyjątkiem chaosu kursowego w marcu 2020 r., kiedy stawki rosły i spadały z dnia na dzień:

Oprocentowanie 30-letniej hipoteki porusza się mniej więcej w stosunku do rentowności 10-letniego Skarbu Państwa, ale z rozpiętością, biorąc pod uwagę, że średnia 30-letnia hipoteka jest spłacana w mniej niż 10 lat, ponieważ właściciel domu sprzedaje dom lub refinansuje kredyt hipoteczny.

A te wzrosty rentowności obligacji skarbowych i oprocentowania kredytów hipotecznych są reakcją na to, co Fed ma zamiar rozpocząć: kolejny cykl podwyżek stóp i kolejny cykl ilościowego zacieśniania (QT), które będą działać odwrotnie niż represje stóp procentowych przez Fed. i dokonało się ogromne QE. Fed komunikuje swoje plany i Powell zablokował datę pierwszej podwyżki stóp: 16 marca.

Wraz ze wzrostem oprocentowania kredytów hipotecznych, z Dzisiejsze super zawyżone ceny domówdzieją się dwie rzeczy:

Po pierwsze, ludzie spieszą się z zakupem domu, aby zablokować wciąż niskie oprocentowanie kredytów hipotecznych; więc początkowo rosnące oprocentowanie kredytów hipotecznych powoduje lawinę aktywności.

Po drugie, z każdym wzrostem oprocentowania kredytów hipotecznych, coraz więcej nabywców domów osiąga pułap tego, na co ich stać, i wycofują się. Na początku nie widać tego w danych, ponieważ przeważają nad nimi ludzie zdesperowani, by zablokować niskie oprocentowanie kredytów hipotecznych.

W miarę dalszego wzrostu oprocentowania kredytów hipotecznych, coraz więcej osób rzuca się w oczy, a coraz mniej osób desperacko próbuje zablokować te wyższe oprocentowanie kredytów hipotecznych, co następnie przekłada się na spadek popytu. Staje się to widoczne po wzroście oprocentowania kredytów hipotecznych do magicznej liczby. Ta magiczna liczba stanie się jasna dopiero z perspektywy czasu. Ta magiczna liczba prawdopodobnie przekracza 4%. Do czasu, gdy oprocentowanie kredytów hipotecznych osiągną 5%, tak jak w 2018 r., popyt prawdopodobnie będzie słabł w bardzo widoczny sposób.

Lubisz czytać WOLF STREET i chcesz ją wesprzeć? Korzystanie z programów blokujących reklamy — całkowicie rozumiem — ale chcesz wesprzeć witrynę? Możesz przekazać darowiznę. Niezmiernie to doceniam. Kliknij na kubek z piwem i mrożoną herbatą, aby dowiedzieć się, jak:

Czy chcesz otrzymywać powiadomienia e-mailem, gdy WOLF STREET opublikuje nowy artykuł? Podpisz tutaj.

„Introwertyk. Amatorski miłośnik Twittera. Specjalista od internetu. Nieuleczalny miłośnik jedzenia”.